リフォームローン審査のコツ!通る人・落ちる人の違いとは?

最終更新日:2025年12月16日

住宅の老朽化やライフスタイルの変化に伴い、リフォームしたいと考える方は年々増えています。しかし、まとまった資金が必要となるリフォームには多くの場合、リフォームローンの活用が必要不可欠です。

ローンを利用するにあたって、誰もが気になるのが「審査に通るかどうか」。特に、過去にクレジットカードの支払い遅延があったり、収入に不安があったりする方にとっては、審査の壁が大きく感じられるかもしれません。

本記事では、リフォームローン審査の仕組みから、審査に通る人・落ちる人の違い、そして審査に通すための具体的なポイントまでを、分かりやすく徹底解説します。

リフォーム

リフォーム

経験者 Y

さん- ちょうどこの前、初めて銀行でリフォームローンを組みました! 今は一度も銀行へ行くことなく申請が完了できることを知って驚きました。難しいことはチャットサポートで聞きながら、web案内の順に申請し、必要書類を提出してあとは審査を待つという流れでした。 給与が入金される口座のある銀行でローンを申し込んだので、審査がスムーズに進んだことと、webで申し込みをすることによって特典がうけられ、金利が少し安かったのがうれしいポイントでした!

初めてリフォームローンを検討している方でも無理なく理解できるよう、専門用語をできるだけ避けながら解説していますので、ぜひ最後までお読みください。

リフォームなら

なんでも

ご相談ください

- 優良なリフォーム会社を知りたい

- とにかく安くリフォームをしたい

- 価格相場がわからない

- 訪問営業で契約してしまった

- 見積りが適正価格か知りたい

- リフォームすべきかわからない

- 水回りが古くなってきた

- まずは相談だけしたい

- ちょっとした修繕だけ頼みたい

- ハウスメーカーが高すぎた

- もっと生活を快適にしたい

- 補助金を使ってリフォームしたい

リフォームローンとは?

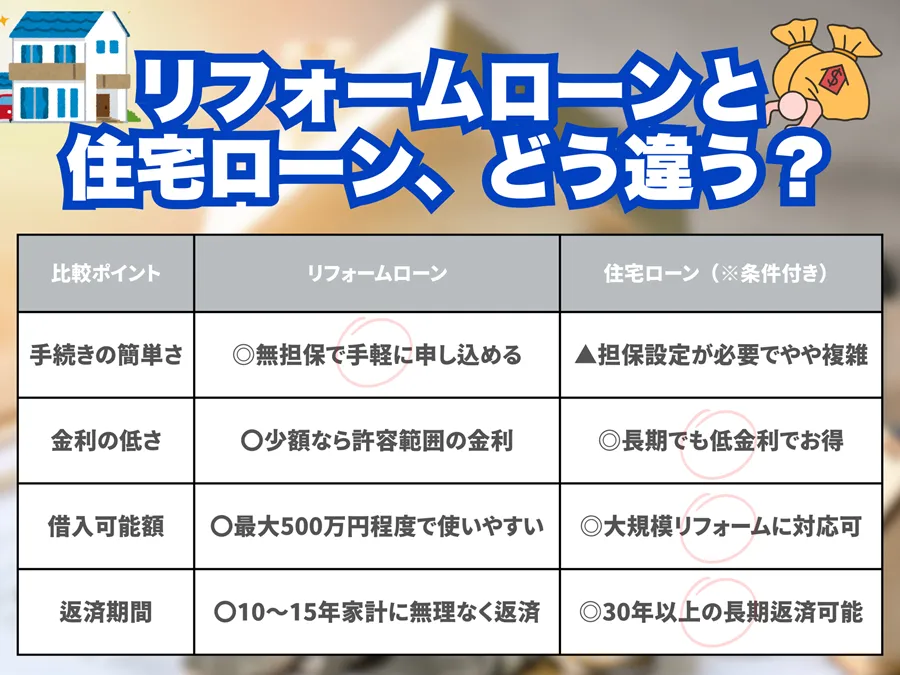

リフォームローンとひと口に言っても、住宅ローンとは性質や使い道が異なります。まずは基本をしっかり理解し、ご自身の目的に合った資金調達方法を選ぶことが大切です。

リフォームローンの基本と住宅ローンとの違い

※住宅ローンでも、借り換え型などでリフォーム費用を組み込めるケースはありますが、この記事では「リフォームローン」を中心に解説していきます。

リフォームローンとは、住宅の改修・修繕などに使える目的別ローンです。似たような言葉に「住宅ローン」がありますが、リフォームローンとは対象も仕組みも異なります。

最大の違いは、「担保の有無」と「借入金額・返済期間」です。住宅ローンは土地や建物を担保にするため、比較的低金利で長期返済が可能です。

一方、リフォームローンは無担保で借りられることが多く、手続きが簡単な反面、借入金額や返済期間に上限があるケースが多いです。具体的な内容は、リフォームローンでは300万〜500万円程度、返済期間は10〜15年が上限になることが一般的です。

また、金利は2%〜5%程度に設定されており、住宅ローンよりもやや高めの傾向があります。

どんな工事に使える?対象範囲の具体例

リフォームローンでカバーできる工事内容は思っている以上に幅広く、代表的なものは以下の通りです。

- リフォームローンの対象となる工事の具体例

-

- キッチンや浴室の入れ替え

- トイレのバリアフリー化

- 外壁や屋根の修繕

- 間取りの変更や増改築

- 太陽光パネルの設置

- オール電化の導入

- 断熱・防音などのエコリフォーム

また、近年ではテレワークの普及により、書斎スペースの増設や、Wi-Fi環境の整備といった目的でリフォームする人も増えています。ただし、家具や家電の購入は原則対象外である点に注意が必要です。

「この工事もローンで対応できるのか?」と疑問があれば、事前に金融機関やリフォーム業者に確認しましょう。

主なローン商品と金融機関の違い

リフォームローンは、以下のような機関から提供されています。

- 主なリフォームローン提供機関

-

- メガバンク(三菱UFJ、三井住友、みずほ等)

- 地方銀行・信用金庫

- ろうきん(労働金庫)

- JAバンク

- ネット銀行(楽天銀行、住信SBIネット銀行など)

それぞれに特徴があり、審査の通りやすさ・金利・手続きのしやすさなどが異なります。たとえば、信用金庫やろうきんは地域密着型で親身な対応をしてくれることが多く、一定の条件を満たせば比較的審査に通りやすい傾向にあります。

一方、ネット銀行は金利が低めで審査スピードも早いのが特徴ですが、オンライン申請が基本であり、顔が見えるサポートは期待しにくいという欠点もあります。借入先を選ぶ際は、「金利」「審査スピード」「サポート体制」のバランスを考慮し、複数社で比較検討することをおすすめします。

監修者:

監修者:

小薗江正美

一級建築士

商業施設士マイスター- ネットで「リフォームローン」と検索すると、大量の銀行サイト情報が出てきます。どれが良いのか、皆目見当がつかない・・・。そんな場合、リフォーム費用の借り入れシミュレーションや金利、取扱銀行検索などができるサービスサイトもあります。

\ 施工会社を探したい!/

審査に通るための条件とは

リフォームローンは無担保で利用できる便利な金融商品ですが、当然ながら誰でも簡単に借りられるわけではありません。金融機関ごとに審査基準があり、一定の条件を満たしていなければ融資は通りません。

ここでは、リフォームローン審査の判断基準や職業別の注意点などについて詳しく解説します。

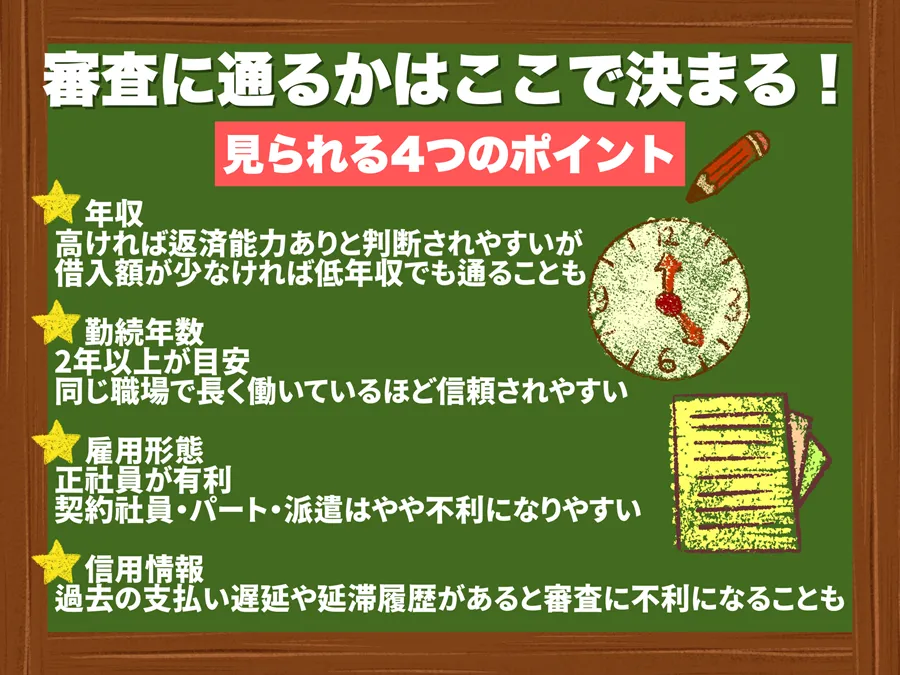

審査で見られるポイント(年収、勤続年数、信用情報など)

リフォームローンの審査では、以下のような項目が総合的に判断されます。まず重視されるのが年収です。年収が高ければ高いほど返済能力があるとみなされ、審査通過の可能性が上がります。

ただし年収が低くても、借入金額が少ない、他に借金がないなど、他の要素によっては審査に通ることも十分あります。次にチェックされるのが勤続年数や雇用形態です。一般的には、同じ会社に2年以上勤務している正社員が最も審査に通りやすいとされています。

一方で、契約社員や派遣社員、パートの場合は収入の安定性に疑問が持たれやすく、やや不利になります。また、審査ではクレジットカードの利用履歴やローンの返済履歴、携帯料金の支払い状況などを含む信用情報(個人信用情報)も確認されます。

もし過去に延滞歴や滞納歴があると、金額の大小に関わらず、審査にマイナスの影響を与える可能性が高いです。

職業別の通過率と注意点(正社員・自営業・パートなど)

審査の通りやすさは職業によっても大きく変わります。以下は、職業別に見た通過傾向の一例です。

| 正社員 | |

|---|---|

| 最も審査に強い層です。特に上場企業に勤務、または公務員の場合は勤務先の安定性が評価され、スムーズに審査が進む傾向があります。 | |

| 自営業・フリーランス | |

| 不安定とみなされることが多く、正社員よりやや不利です。しかし、確定申告書3年分や所得証明などを提出することで、安定した収入があることを証明できれば、通過する可能性も十分にあります。 | |

| パート・アルバイト | |

| 収入が限られていることから、借入額を抑える必要があります。配偶者の収入と合算する「配偶者連帯債務」などの工夫次第では通過できるケースもあります。 | |

| 年金受給者 | |

| 近年はシニア世代のリフォーム需要も増加していますが、年齢制限や返済期間の短さがネックになります。完済時年齢が80歳未満であることが条件となっていることが多く、年齢によって借入額に制限が出る場合があります。 |

審査書類に不備があるとどうなる?

審査に必要な書類の不備や誤記は最悪の場合、即審査落ちになる恐れがあります。たとえば、本人確認書類の住所と現住所が一致していなかったり、収入証明の提出が遅れたりすると、スムーズに進まないだけでなく、信頼性の低下にもつながります。

また、提出書類が最新でない場合(たとえば前年の源泉徴収票など)もマイナスポイントです。特にオンライン申込をする場合は、アップロードミスや画質不良などのトラブルにも注意しましょう。

万が一不備があっても、すぐに再提出できれば審査が継続される場合がありますが、時間がかかってローン実行が遅れ、リフォーム工事のスケジュールにも影響を及ぼしかねません。したがって、必要な書類は早めに準備し、提出前には必ずダブルチェックすることが重要です。

\ 施工会社を探したい!/

審査に落ちるケースとその理由

リフォームローンの審査は、申込者の収入や信用状態によって結果が大きく分かれます。「まさか自分が落ちるとは…」ということにならないためにも、事前に落ちる要因を理解し、適切に対処しておくことが賢明です。

ここでは、審査落ちの代表的な理由と、その対策方法について解説します。

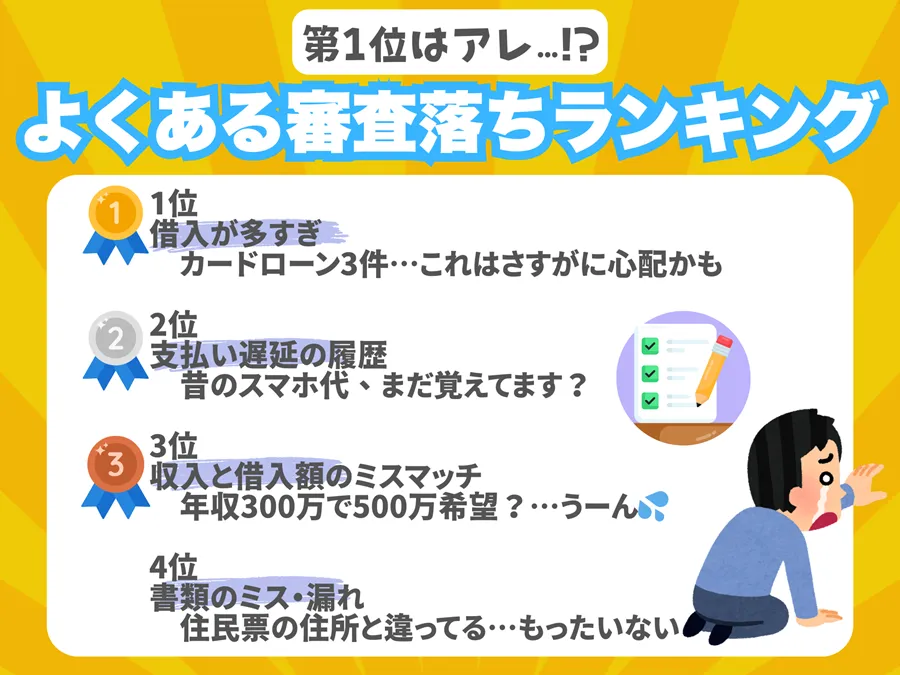

よくある審査落ちのパターン

審査に落ちる原因として、特に多いのが以下のようなケースです。

- よくある審査落ちの原因

-

- 他社からの借入が多い(多重債務)

- クレジットカードの支払い遅延がある

- 収入に対して希望する借入額が高すぎる

- 申込内容に虚偽や不正確な記載がある

たとえば、年収300万円の方が500万円のリフォームローンを希望した場合、返済比率が高くなりすぎて、貸し倒れリスクがあると判断されます。また、過去の延滞記録が信用情報に残っていると、たとえ現在が問題なくても「信用に欠ける」と判断されてしまいます。

信用情報に傷がある場合の対処法

信用情報に傷がある状態、いわゆる「ブラックリスト入り」では、多くの金融機関で審査に通りません。このような場合には、まずCICやJICCといった信用情報機関から自身の情報を開示し、正確な状況を把握することが重要です。

延滞などの情報は、完済後から5年程度で自動的に消去されます。したがって、該当する履歴がある場合でも、一定期間待つことで再チャレンジできる可能性があります。また、携帯電話の端末割賦や奨学金などもローン扱いとして記録されることがあるため、見落とさず管理するようにしましょう。

他社借入が多い場合の対策

複数のローンやキャッシングを利用していると、「返済能力に余裕がない」と判断されやすくなります。とくに、借入額が年収の3分の1を超えるような状態では審査が極めて厳しくなります。

このような場合は、まず既存の借入を整理・完済することが優先です。一つずつ返済先を無くしていくことが最良ですが、ローンの一本化(おまとめローン)を利用して返済計画を立て直すのも一つの方法です。

また、借入希望額を見直すことも有効です。予算を減らして最低限のリフォームからスタートし、後から追加工事を検討することで、審査通過の可能性を高められます。

\ 施工会社を探したい!/

審査に通りやすくするためのポイント

リフォームローンの審査は絶対に通る保証はありませんが、事前準備や戦略次第で通過の可能性を高めることは十分に可能です。

ここでは、審査通過に向けて今すぐにでも取り組める実践的な工夫や考え方を紹介します。

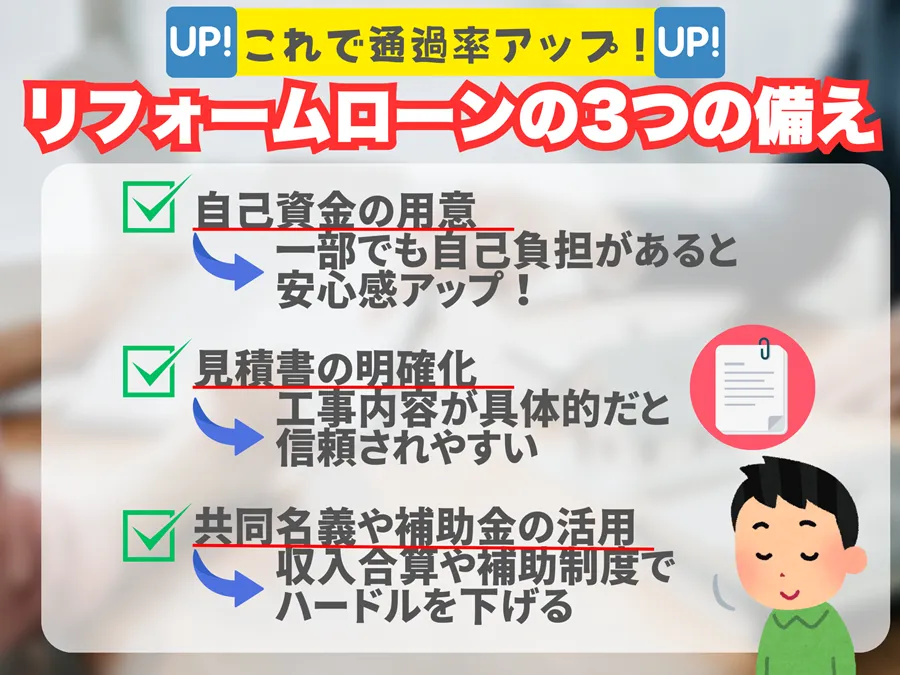

自己資金を用意しておく

リフォーム費用をすべてローンに頼るのではなく、一部を自己資金でまかなう姿勢は審査でプラスに評価されます。たとえば、総工費が300万円の場合、そのうち50万円でも自己資金を投入できると、「資金に余裕がある」と判断され、金融機関側の安心材料になります。

また、自己資金があると借入額を抑えられるため、返済負担率も低くなり、審査のハードルが下がります。将来的にリフォームの予定があるのなら、日頃から貯蓄を意識的に進めておくことが、長期的に見ても大きな強みになります。

リフォーム内容と見積書を明確に

「どのような工事を、どのような目的で、いくらかけて行うのか」—このような点を明確に説明できることが、審査では非常に重要です。仮に、見積書があいまいだったり、工事の内訳が不明瞭だったりすると、「無駄な支出が含まれているのでは?」と疑われ、審査に悪影響を及ぼす可能性があります。

そのため、見積書は信頼できる施工業者に依頼し、できるだけ詳細に作成してもらうことが望ましいです。また、金融機関によっては「業者との契約書」「工事の設計図面」なども求められる場合があるため、事前に用意しておくとスムーズに進行できるでしょう。

複数ローンの組み合わせや共同名義の活用

リフォーム費用が高額になる場合、1つのローンで全額を賄うのが難しいこともあります。このような場合は、複数の資金調達手段を組み合わせるのも一つの方法です。たとえば、低金利の「住宅ローン(借り換え型)」を活用してリフォーム費用を一部含める方法や、自治体の「リフォーム補助金」や「無利子融資」との併用などがあります。

さらに、夫婦や親子での共同名義を活用すれば、世帯合算で年収が高くなり、審査に通りやすくなるケースもあります。ただし、共同名義にする場合は、それぞれの信用情報や返済責任が発生するため、慎重に検討する必要があります。

\ 施工会社を探したい!/

金融機関の選び方と審査の特徴

リフォームローンは多くの金融機関が商品を提供しており、それぞれ審査基準や金利、対応の丁寧さなどに違いがあります。「どこで借りるか」によって審査の通りやすさも大きく変わるため、金融機関選びは非常に重要です。

ここでは、主な金融機関ごとの特徴と選び方のコツを解説します。

通りやすいローンは?審査が緩い機関は?

一般的に、ろうきん(労働金庫)や信用金庫、JAバンクなどの地域密着型金融機関は、比較的審査が柔軟で、丁寧な対応をしてくれることで知られています。特に、地元に長く住んでいる、地元企業に勤めているなどの背景がある場合は、地域性を重視してくれる傾向があります。

一方、メガバンクは信用力のある人にとっては好条件で利用できますが、審査はやや厳格であり、年収や職歴が不安定な人にとってはややハードルが高くなります。「どうしても通したい」という人にとっては、初めての融資に強い信用金庫や、組合員向けの融資を用意しているJAなどが現実的な選択肢となるでしょう。

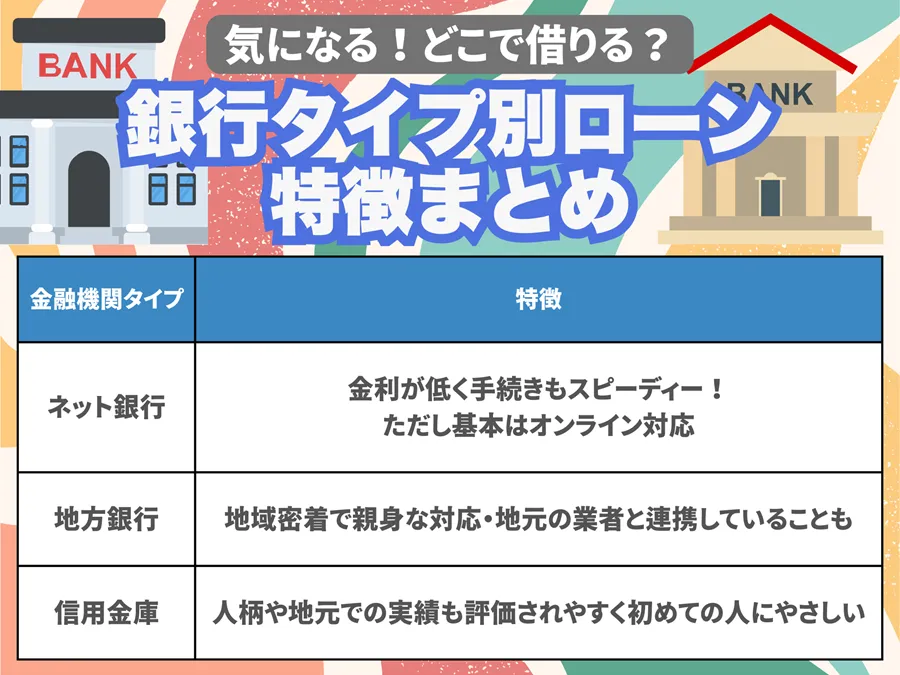

ネット銀行 vs 地方銀行 vs 信用金庫

多くの方はネット銀行・地方銀行・信用金庫のいずれかに審査を申し込むと思いますが、それぞれの金融機関には独自の強みと特徴があります。

まず、ネット銀行(楽天銀行、住信SBIなど)は、申し込みから契約までがオンラインで完結する点が魅力です。金利も低めに設定されており、スピーディーに進めたい人にはおすすめですが、対面でのサポートが受けられないという不安要素もあります。

地方銀行は、地域に根ざした営業スタイルが特徴で、顧客の状況に寄り添った提案をしてくれます。また、地元のリフォーム業者と提携しているケースも多く、紹介制度や優遇金利が適用されることもあります。

信用金庫は、地元住民向けに細やかな審査を行い、申し込み者の人柄や将来性を加味して判断してくれることがあります。審査基準に柔軟性があり、「書類上の数字だけで落とされる」ということが少ない点が評価されています。

監修者:

監修者:

小薗江正美

一級建築士

商業施設士マイスター- 滋賀銀行や千葉銀行など一部の地方銀行は、地元住民だけではなく全国を対象としています。口座開設、融資手続きはオンラインで完結でき、非常に使い勝手が良いのが特徴です。また、クレディセゾンといった一部のカード会社も、リフォームローンを取り扱っています。さまざまな金融機関がリフォームローンに取り組んでいますので、じっくり探してみましょう。

金利・手数料・審査スピードの違い

リフォームローンを比較する際、金利だけでなく事務手数料や保証料、団体信用生命保険の有無なども含めた、実質年率を見極めることが大切です。たとえば、ネット銀行は金利が1.5%前後と低いことが多いですが、保証料が別途必要になる場合があります。

一方、ろうきんや信用金庫は金利がやや高めでも、団信(団体信用生命保険)が無料で付帯されていたり、地域限定で金利優遇があったりと、トータルコストで見ると有利になる場合もあります。また、申し込みから融資実行までのスピードにも差があります。

ネット銀行では1週間程度で実行されることもありますが、地域金融機関では2週間〜1か月かかる場合もあるため、リフォーム工事のスケジュールと照らし合わせて計画することが重要です。

\ 施工会社を探したい!/

審査から融資実行までの流れ

リフォームローンを利用するには、申込から融資実行までに一定のステップがあります。スムーズに融資を受けるためには、各段階で必要な書類やスケジュール感を把握することがポイントになります。

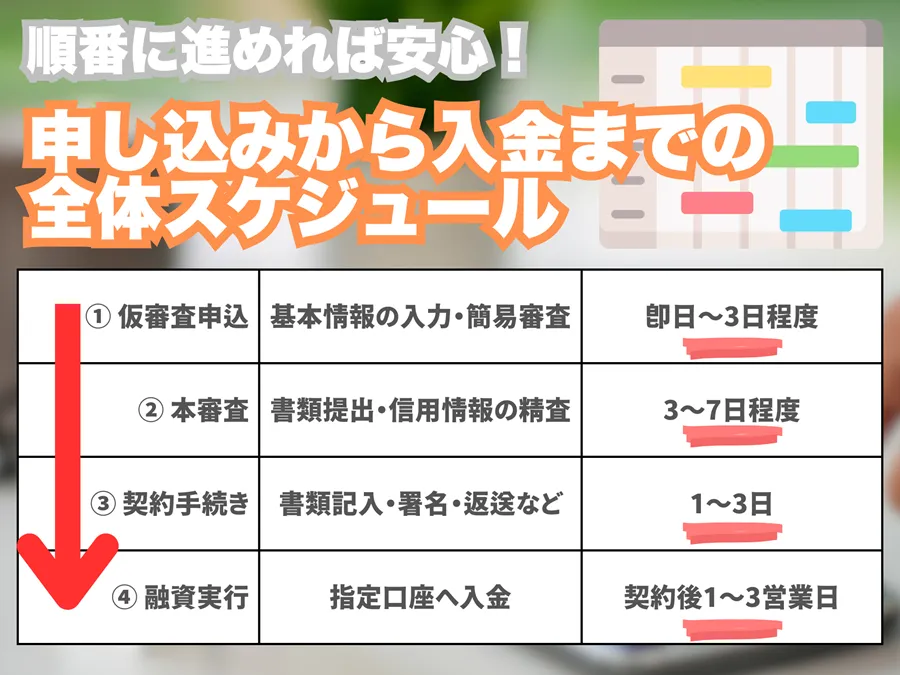

申し込みから融資実行までのスケジュール

リフォームローンの手続きは、大きく分けて「仮審査」と「本審査」の2段階で進みます。まず最初に行うのが仮審査の申し込みです。年収や勤務先、借入希望額といった基本情報をもとに、融資の可否を簡易的に判断するためのもので、通常1日から数日以内に結果が通知されます。

仮審査に通過したら、次は本審査に進みます。本審査では、より詳細な書類の提出が求められ、金融機関が収入の安定性や信用情報などを精査します。審査期間は3日から1週間程度が目安ですが、書類の不備や確認事項が多い場合には、もう少し時間がかかることもあります。

本審査に通過すれば、いよいよ契約手続きに入ります。契約書類の記入・提出が完了すると、金融機関によって定められた日程で融資が実行され、指定の口座に資金が振り込まれます。

全体を通して、申込から融資実行までにかかる期間は、早くて2週間、長い場合で1か月程度が一般的です。ただし、繁忙期や書類不備があると、審査に時間がかかる場合もあるため、余裕を持ったスケジュールを立てることが大切です。

必要書類の準備と提出方法

審査に必要な書類は金融機関によって若干異なりますが、主に以下のようなものが求められます。

- リフォームローンの主な必要書類

-

- 本人確認書類(運転免許証・マイナンバーカード等)

- 所得証明(源泉徴収票、確定申告書など)

- 勤務先の在籍確認資料(勤務証明書や健康保険証)

- リフォームの見積書

- 工事請負契約書(契約後の場合)

- 所有している不動産の登記簿謄本(担保型ローンの場合)

提出方法は、店頭提出、郵送、オンラインアップロードのいずれかです。オンライン申し込みの場合は、PDF化やスマホでの撮影データが求められるため、画質やファイル形式に注意しましょう。

審査期間中にやるべきこと・やってはいけないこと

審査期間中は結果を待つだけと思われがちですが、実は注意点がいくつかあります。特に以下の行動は避けたほうが無難です。

- 審査期間中に避けるべき行動

-

- 他のローンに新たに申し込むこと(信用情報に記録され審査に影響)

- クレジットカードの延滞や引き落としミス(信用情報に悪影響)

- 収入・勤務先に変動が出るような行動(転職、休職など)

一方で、事前に補助金の併用可否を自治体に確認しておくことや、施工業者とスケジュールを調整しておくといった並行作業は、融資実行後の流れをスムーズにするうえで効果的です。

審査に落ちた場合の選択肢

リフォームローンの審査に落ちてしまった場合でも、すべてを諦める必要はありません。原因を正確に把握し、適切な対処を行うことで、再申請や代替手段による資金調達が可能です。

ここでは、審査に落ちた際の具体的な選択肢を紹介します。

再チャレンジに向けた改善策

まず重要なのは、なぜ審査に落ちたのかを分析することです。金融機関は審査落ちの具体的な理由を開示しない場合が多いですが、自身の信用情報を確認すればヒントが得られます。それでも信用情報に問題がない場合は、次のような改善策が有効です。

- 再チャレンジに向けた主な改善策

-

- 借入希望額を減らす

- 他社借入を整理して返済負担率を下げる

- 勤務先・勤続年数が変わった後に再申請する

- 連帯保証人を立てて再度申し込む

特に金額を抑えるだけでも通過率は上がるため、工事の内容を見直すことも有効なアプローチです。

家族名義での申し込み

自身の信用情報や年収で審査通過が困難な場合、配偶者や親族の名義でローンを申し込むという方法があります。ただし、名義を借りる際は次の点に注意が必要です。

- 家族名義での申し込みの注意点

-

- 実際に返済をする人と契約者が異なるため、金銭トラブルの原因になりやすい

- 親族の信用情報にも影響を及ぼすため、よく相談した上で実行すること

また、共有名義の住宅であれば、持分割合に応じて「ペアローン」「収入合算」などの形で申し込みが可能なケースもあります。

ローン以外の資金調達手段(補助金・助成金など)

リフォーム資金を調達する手段はローンだけではありません。国や自治体が提供しているリフォーム補助金・助成金制度を活用することで、自己負担を大幅に軽減できる場合があります。

- 活用できる主な補助金・助成金

-

- 住宅省エネ2025キャンペーン

- 長期優良住宅化リフォーム推進事業

- 地方自治体の耐震補強・バリアフリー化助成

これらの制度は、年度ごとに予算や申請条件が異なるため、必ず最新情報を自治体の窓口や公式サイトで確認するようにしましょう。また、一部のリフォーム業者では申請代行をしてくれるケースもあるため、リフォーム初心者の方は相談してみるとよいでしょう。

監修者:

監修者:

小薗江正美

一級建築士

商業施設士マイスター- リフォーム補助金の対象として、「エコリフォーム」があります。省エネ資材や太陽光発電などを用いて、住居生活からの二酸化炭素の排出量を削減するためのリフォームを「エコリフォーム」といいます。このリフォームであれば、金利の引下げなど優遇を受けることができる場合があります。

\ 施工会社を探したい!/

よくある質問(FAQ)

ここでは、リフォームローンの審査に関して、実際によく寄せられる質問とその回答を紹介します。

| Q1. 審査に落ちても信用情報に傷はつきますか? | |

|---|---|

| いいえ、審査に落ちても信用情報には「申込み履歴」が残るだけで、信用に傷がつくことはありません。ただし、短期間に複数のローンへ申し込むと、多重申し込みとして警戒される恐れがあるため、申し込むローンは厳選することをおすすめします。 |

| Q2. 審査にかかる期間はどれくらいですか? | |

|---|---|

| 一般的には仮審査で1〜3営業日、本審査で3〜7営業日程度です。ただし、書類不備や繁忙期などの影響で、全体で2〜4週間程度かかることもあります。 |

| Q3. 審査前にできる自己診断方法はありますか? | |

|---|---|

| はい、自分の信用情報を開示請求することができます。CICやJICCなどの機関を通じて、過去の返済履歴や借入状況を確認することで、審査前にリスクを洗い出すことが可能です。また、金融機関のウェブサイトには「仮審査シミュレーター」が用意されていることもあります。 |

| Q4. 審査はリフォーム業者と連携して進める必要がありますか? | |

|---|---|

| 原則としては別ですが、業者と連携して進めるとスムーズです。多くの金融機関では見積書や契約書の提出が必要となるため、業者とのやり取りを密にしておくと手続きがスピーディーになります。それだけでなく、一部には補助金の申請代行を行ってくれる業者もありますので、積極的に相談しましょう。 |

| Q5. 他のローンがあるとやはり不利ですか? | |

|---|---|

| はい、他社からの借入が多いと審査に不利になります。とくに、年収の3分の1を超える借入がある場合は返済能力を疑問視されるため要注意です。可能であれば、事前に借入を整理・完済してから申し込むのが理想的です。 |

\ 施工会社を探したい!/

まとめ

リフォームローンの審査は、「審査が厳しい」「通らなかったらどうしよう」と不安に思う方が多いかもしれません。しかし、事前に必要な情報を整理して適切な金融機関を選び、申請内容を明確にしておくことで、審査通過の可能性は大きく高まります。

特に重要なのは次の3点です。

- 審査通過に重要な3つのポイント

-

- 自己資金や信用情報を事前に整えておく

- 金融機関の特徴を理解し、自分に合った商品を選ぶ

- リフォーム業者とも連携し、書類や見積もりを整える

万が一審査に通らなかった場合でも、再申請や他の選択肢は存在します。大切なのは、落ち込むことなく正しい情報をもとに冷静に対応することです。

住まいの価値を高め、快適な暮らしを実現するために、リフォームローンを上手に活用していきましょう。

監修者:

監修者:

小薗江正美

一級建築士

商業施設士マイスター- 少し本文でも触れていますが、住宅ローン返済中の住宅のリフォームであれば、金融機関にリフォーム資金を住宅ローンと合わせた返済計画の相談、見直しをすることも可能です。「返済中の住宅ローンの残債にリフォーム資金を合わせた金額で借り換える」ことができる金融機関も選択肢の一つになるでしょう。 なお、住宅ローンもリフォームローンも、選択基準は金利だけではありません。手続き手数料や諸費用についても、ぜひチェックすることをおすすめします。

監修者:

監修者:

ARTIS COURT LLC

合同会社 代表

小薗江 正美

一級建築士

商業施設士マイスター

- こんにちは、小薗江と申します。一級建築士として様々な建築プロジェクトを経験しましたが、古いものを壊して新しく建て替えるのではなく、『その建物の歴史を大事に上手に長期で使用できる設計』をモットーとしています。住宅は人々が安心して安全に、そして生活スタイルに合わせて変化できるものでなければなりません。そのためのお手伝いをさせていただきたいと思います。週末は、ランニングにゴルフ、最近は登山にハマっています。

関連タグ:

リフォームなら

なんでも

ご相談ください

- 優良なリフォーム会社を知りたい

- とにかく安くリフォームをしたい

- 価格相場がわからない

- 訪問営業で契約してしまった

- 見積りが適正価格か知りたい

- リフォームすべきかわからない

- 水回りが古くなってきた

- まずは相談だけしたい

- ちょっとした修繕だけ頼みたい

- ハウスメーカーが高すぎた

- もっと生活を快適にしたい

- 補助金を使ってリフォームしたい